La fragilidad del sistema bancario de Estados Unidos está en cuestión con la quiebra de tres bancos regionales desde marzo y otro al borde del abismo. La pregunta que surge es si habrá una cascada de quiebras bancarias, y la aparición de otro «cisne negro» como PacWest Bancorp, con sede en San Francisco, que está considerando poner el cartel de venta, aumenta la incertidumbre.

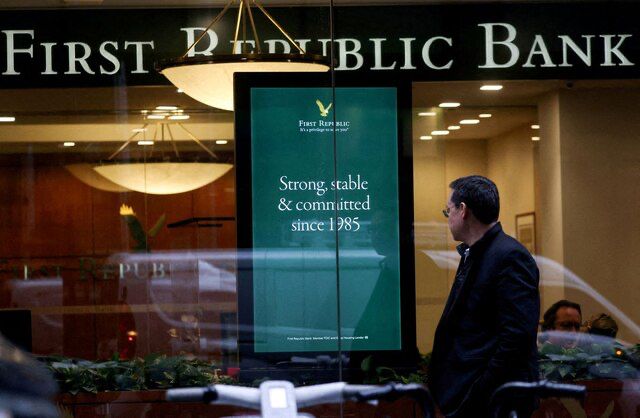

La semana pasada, First Republic Bank se convirtió en el tercer banco en colapsar, la segunda mayor quiebra bancaria en la historia de Estados Unidos después de Washington Mutual, que colapsó en 2008 en medio de la crisis financiera.

Un estudio publicado en el Social Science Research Network sobre la fragilidad del sistema bancario encontró que 186 bancos más corren el riesgo de quebrar, incluso si solo la mitad de sus depositantes sin seguro deciden retirar sus fondos. Los depósitos no asegurados son depósitos de clientes que superan el límite de seguro de depósitos de la FDIC de $250.000.

Los economistas destacados Erica Xuewei Jiang, de la University of Southern California, Gregor Matvos de Northwestern University, Tomasz Piskorski de Columbia University y Amit Seru de Stanford University señalan en el estudio que si los retiros de depósitos no asegurados causan incluso pequeñas liquidaciones, muchos más bancos estarían en riesgo. Además, las regiones con ingresos familiares más bajos y una gran proporción de minorías están más expuestas al riesgo bancario.

El estudio también indica que la caída en el valor de los activos de los bancos ha erosionado la capacidad de los bancos para resistir eventos crediticios adversos, centrándose en los préstamos inmobiliarios comerciales.

En resumen, la situación de los bancos regionales en Estados Unidos es precaria, y hay temores de que más bancos puedan quebrar, lo que podría tener graves consecuencias para el sistema financiero del país.

La quiebra de tres bancos regionales desde marzo y otro más al borde del abismo ha llevado a cuestionar si habrá una cascada de quiebras bancarias. Específicamente, después de la quiebra de First Republic Bank, aparece otro «cisne negro» en PacWest Bancorp, con sede en San Francisco, que está considerando poner el cartel de venta. Según un estudio publicado en Social Science Research Network sobre la fragilidad del sistema bancario, 186 bancos más corren el riesgo de quebrar, incluso si solo la mitad de sus depositantes sin seguro deciden retirar sus fondos. Los depósitos no asegurados son aquellos que superan el límite de seguro de depósitos de la FDIC de $250,000. Los economistas que escribieron el estudio afirmaron que los bancos regionales están quebrando porque los agresivos aumentos de las tasas de interés de la Reserva Federal para contener la inflación han erosionado el valor de los activos bancarios, como los bonos del gobierno y los valores respaldados por hipotecas.

El aumento de las tasas de interés ha reducido el precio de los bonos que pagan una tasa de interés fija. Muchos bancos aumentaron sus tenencias de bonos durante la pandemia, cuando los depósitos eran abundantes, pero la demanda de préstamos y los rendimientos eran débiles. Para muchos bancos, estas pérdidas no realizadas se quedarán en el balance. Pero otros pueden enfrentar pérdidas reales si tienen que vender valores por liquidez u otras razones, según el Banco de la Reserva Federal de St. Louis.

Los economistas también advierten que una corrida en estos bancos podría representar un riesgo incluso para los depositantes asegurados, aquellos con $250,000 o menos en el banco, ya que el fondo de seguro de depósitos de la FDIC comienza a incurrir en pérdidas. Es posible que estos bancos requieran intervención o recapitalización del gobierno para evitar una corrida y su eventual quiebra.