El banco de inversión Bank of America ha proyectado un potencial alcista del 7% para las acciones durante el resto del año, en medio de un contexto en el que los rendimientos de los bonos del Tesoro estadounidense se mantienen en torno al 5,5%. Esta situación plantea un dilema sobre si es más conveniente invertir en bonos o acciones para finales de 2023.

La semana pasada, Bank of America elevó su objetivo final para el índice S&P 500 a un nivel un 7% superior al pronóstico anterior, estimando que alcanzará los 4600 puntos para fin de año, liderado por las acciones cíclicas.

Los analistas del banco consideran que las acciones de la «vieja economía» o cíclicas podrían beneficiarse aún más que las acciones tecnológicas en este escenario.

Sin embargo, algunos expertos comienzan a cuestionar si las acciones realmente ofrecen un potencial alcista atractivo en comparación con los bonos del Tesoro. Los rendimientos de los bonos del Tesoro de Estados Unidos, considerados activos seguros, oscilan entre el 5,5% en el corto plazo y el 4,3% en el largo plazo.

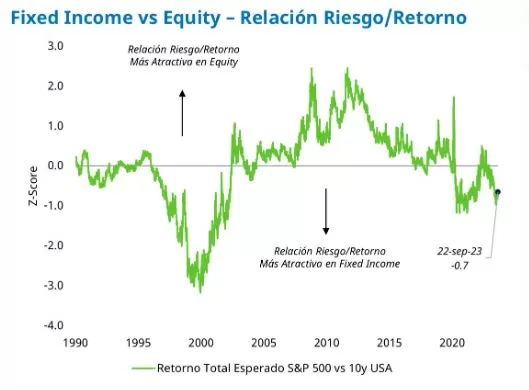

Juan Cruz Lekovic, fund manager de Schroders, destaca que los bonos ahora parecen ofrecer una mejor relación riesgo-recompensa en comparación con las acciones. Explica que el reciente entorno de alta inflación y el aumento de las tasas de interés a nivel global han vuelto a centrar la atención de los inversores en la renta fija.

Además, Lekovic señala que las valoraciones actuales de las acciones ya incorporan altas expectativas de crecimiento futuro, principalmente relacionadas con la inteligencia artificial. Esto lleva a considerar que la renta fija podría tener un mejor desempeño a mediano plazo.

Ignacio Murua, Portfolio Manager Cuenta Administrada Cedear de Grupo SBS, coincide en que el potencial alcista de las acciones se ve limitado y compite con las tasas de los bonos del Tesoro. Según el consenso, se espera un aumento de las ganancias por acción del S&P 500 para 2024, pero incluso en el mejor escenario, el mercado está valorado a un múltiplo de ganancias por acción que no resulta atractivo en comparación con la renta fija.

En este contexto, los analistas recomiendan sectores más defensivos, que podrían resistir mejor la volatilidad del mercado. Entre estos sectores se encuentran bienes de consumo básico, salud, industria, materiales y energía.

Jorge Angel Harker, asesor en temas internacionales de Adcap Grupo Financiero, advierte que las acciones enfrentan dificultades para generar retornos significativos, especialmente en comparación con los bonos. Considera que las empresas tecnológicas podrían no justificar sus valoraciones actuales y destaca a las acciones de empresas petroleras y del sector energético, así como a las compañías contracíclicas y de servicios públicos en Estados Unidos como opciones más atractivas en este entorno.

En resumen, a medida que los rendimientos de los bonos compiten con el potencial alcista de las acciones, algunos inversores consideran que la renta fija presenta una mejor oportunidad en el mediano plazo, mientras que otros se inclinan hacia sectores defensivos en el mercado de acciones.